領収書は消費税の記載なしでも問題ない?必要性や記載がない場合の対処法

経費精算システム

2023.12.14

2023.12.14

2019年より軽減税率が導入され、軽減税率の対象品目を含む領収書は、税率ごとの合計金額を別途記載しなければなりません。このとき領収書の作成者が迷うのが、「消費税をどうするか」というポイントです。領収書には、税抜金額と消費税込みの金額を分けて書くべきなのでしょうか?本記事では、領収書に消費税を記載する必要性や軽減税率の概要やポイント、さらには軽減税率の記載がない領収書の対処法を紹介します。

▼2024年から対応必須!電子帳簿保存法ガイドはこちら

電子帳簿保存法対応ガイド

この資料では、電子帳簿保存法の保存要件について解説しています。電子帳簿保存法の概要や対応方法、文書の適切な管理方法までをわかりやすく紹介しています。

この資料では、電子帳簿保存法の保存要件について解説しています。電子帳簿保存法の概要や対応方法、文書の適切な管理方法までをわかりやすく紹介しています。

領収書に消費税を記載する必要性

領収書は金銭のやりとりがあったことの証拠となる、商取引の重要書類の一つです。不備があると証拠力が低くなるのではという不安がありますが、そもそも領収書に消費税を記載する必要があるのでしょうか?詳細をみていきましょう。

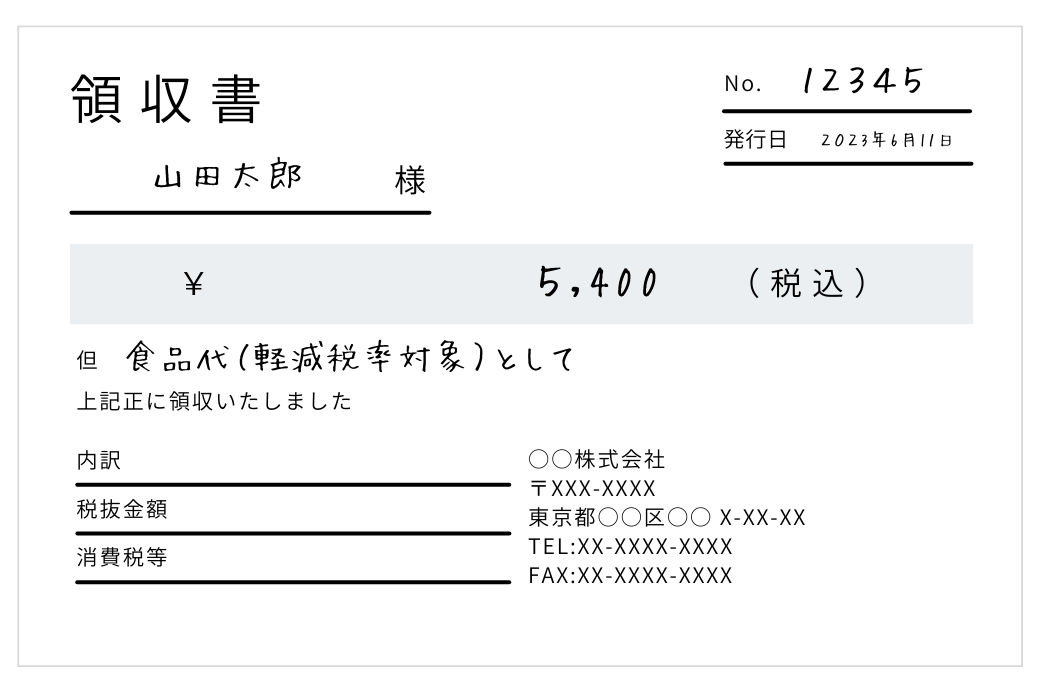

領収書は「区分記載請求書等保存方式」に則った記載が必要

2019年10月の消費税導入に伴い、軽減税率対象の売上を含む領収書は「区分記載請求書等保存方式」に則って記載することが義務付けられています。区分記載請求書等保存方式とは、軽減税率(8%)対象の売上と標準税率(10%)の売上の税込み金額を分けて記載する方式です。

軽減税率導入以前は、全ての商品とサービスの税率は一律8%でした。そのため領収書は消費税額と税込み額を記載するのみでよしとされていましたが、現在は軽減税率の導入により税率8%と10%が混在しています。税の計算が正しくおこなわれているかどうかを示すため、税率の違うものはそれぞれ分けて記載することが必要です。

帳簿でも消費税ごとの区分が必要

確定申告では、消費税を税率ごとに区分して申告する必要があります。正しい申告がおこなえるよう、取引相手から受け取った領収書は、消費税の区分ごとに分類して、適切に帳簿に記載しなければなりません。

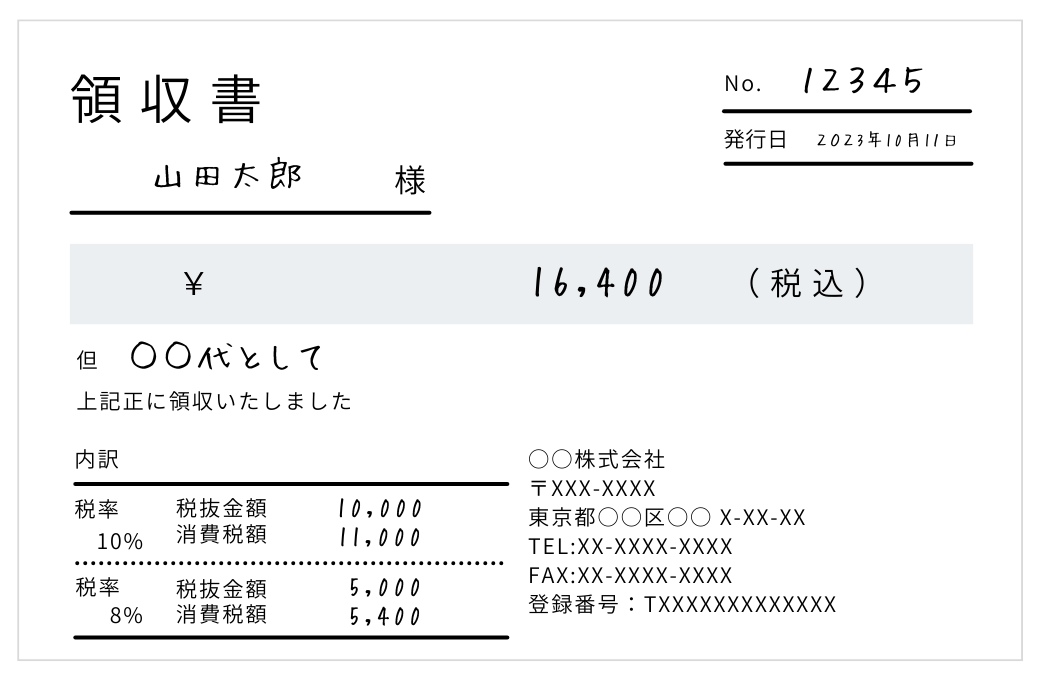

2023年からは適格請求書等保存方式(インボイス制度)が適用

現行の区分記載請求書等保存方式は、2023年10月から導入された「適格請求書等保存方式(インボイス制度)」に移行するまでの暫定措置です。適格請求書等保存方式は、区分記載請求書等保存方式の記載内容をさらに詳細化したものです。

区分記載請求書等保存方式では、軽減税率対象の品目だけではなく、税率ごとの消費税の合計金額や、適格請求書発行事業者にのみ付与される「登録番号」の記載が必要となります。適格請求書等保存方式が適用されれば、これまで以上に厳密に消費税対象品目と金額を記載しなければなりません。

インボイス制度総まとめルールBOOK

2023(令和5)年10月に開始するインボイス制度。企業は自社の状況に応じた対応が急務となっています。この資料では、インボイス制度の概要と、課税事業者・免税事業者の対応事項や手順を総まとめします。

2023(令和5)年10月に開始するインボイス制度。企業は自社の状況に応じた対応が急務となっています。この資料では、インボイス制度の概要と、課税事業者・免税事業者の対応事項や手順を総まとめします。

軽減税率導入で領収書に記載なしでも問題ない項目

軽減税率導入により、領収書の記載方法が複雑化しました。なるべく手間を掛けたくない場合、「記載しなくてもよい部分は省きたい」と考える担当者も多いでしょう。領収書に記載なしでも問題ない項目はあるのでしょうか?具体的にみていきましょう。

現行では、税抜額の合計、税込額の合計、税率ごとに区分した消費税額は不要

現行の区分記載請求書等保存方式では、売上総額と税率ごとの売上については「消費税込みの金額」を記載すればよいとされています。(※1)

売上の税込と税抜金額を分けて記載したり、8%と10%の売上について税抜金額と税込金額とで分けたりする必要はありません。取引相手に配慮するなら、内訳を細かく記載したほうが親切でしょう。

しかし、この記載方法が有効なのは2023年9月30日までです。適格請求書等保存方式に移行した後は、売上総額も税率ごとの売上も税抜金額と消費税額を分けて記載しなければなりません。

(※1)適格請求書等保存方式の概要インボイス制度の理解のために|国税庁

軽減税率対象の売上がない領収書の書き方

軽減税率の対象品目は「一部の飲食料品」に限られるため、企業によっては「対象が全くない」というケースもあり得ます。この場合、従来どおり以下の項目が記載されていれば問題はありません。

- 日付

- 宛名

- 但し書き

- 金額

- 発行者

注意点としては、「但し書き」を詳細に記載することです。よくある「品代として」などと記載すると、領収書の証拠力が認められない恐れがあります。「軽減税率対象ではない」ということを明確化するため、「書籍代として」「運搬サービス代として」などと詳細に記載することが必要です。

軽減税率対象の売上のみの領収書の書き方

売上が全て軽減税率の対象となる場合も、通常どおり記載すれば問題ありません。この場合は、軽減税率の対象であることが一目で分かるよう、「全て軽減税率対象品目」などと記載したりゴム印を押したりするのがおすすめです。

領収書に消費税の記載がない場合の対処法

税率ごとの区分がない領収書を受け取ると、「仕入れ税控除」を申告できません。自社が不利益を被らないようにするには、どのように対処すればよいのでしょうか。領収書に消費税の記載がない場合の対処法を紹介します。

再交付を依頼する

最も正確かつ簡単なのは、取引相手に再交付を依頼することです。後々のトラブルが発生しにくく、お互いに不安や不満を抱かずに済みます。ただし、依頼するときは高圧的な文言や表現は控えましょう。ビジネスマナーに則って、シンプルかつ穏やかに依頼することが必要です。

領収書再発行ルールBOOK

この資料では、領収書の再発行をする際のルールについて紹介します。領収書の再発行を依頼された場合にどのように対応すればよいのか、そもそも再発行の義務はあるのかなどについて解説します。

この資料では、領収書の再発行をする際のルールについて紹介します。領収書の再発行を依頼された場合にどのように対応すればよいのか、そもそも再発行の義務はあるのかなどについて解説します。

受領者が追記する

領収書の記載で「軽減税率の対象品目である旨」や、「税率ごとに区分して合計した税込み対価の額」が漏れていた場合のみ、受領者が追記することが認められています。取引の資料に基づき、正確な消費税額と軽減税率を記載すれば、確定申告時に追及されることはありません。

このときの消費税の計算は、自社でおこないます。軽減税率対象品目のみの場合は、比較的簡単に算出できるでしょう。なお、軽減税率の記載に誤りがある場合には、追記の対応はできず、再発行を依頼しなければなりません。

消費税のない領収書への追記方法

標準税率と軽減税率対象品目が混在している場合、両者の区分が難しいケースがあります。

品目のみが記載してある場合は、国税庁のホームページで該当品目をチェックしてみましょう。(※2)

区分にあわせて軽減税率の対象品目と標準税率対象品目を分ければ、税率の内訳を記載できます。

ただし、取引相手によっては品目の区分さえせず「領収金額の総額のみ」を記載してくるケースもあります。この場合は、請求書などをさかのぼってチェックして、品目の区分がないか探してみましょう。請求書(領収書と同じ金額であること)に詳細が記載されていれば、そちらを元に計算できます。

一方、どの書類にも税込の合計額しか記載されていない場合は、打つ手がありません。取引相手に対し、区分記載請求書等保存方式に則った方式での領収書の再交付を依頼するのがベターです。

追記が認められないケースもあるので注意

領収書への追記が認められるのは、軽減税率に関する項目が漏れていたケースのみです。たとえば但し書きが「品代として」などとあいまいなものは、取引内容の記載に不備があるとみなされ、追記は認められません。

このほか、取引年月日が抜けている、社名がない、取引金額が漏れているといった領収書も、領収書に必要な記載要件を満たしていません。受領者の追記は認められないため、取引相手に正しく記載された領収書の発行を依頼しましょう。

領収書の偽造や改ざんにあたる行為や罪とは?不正への対応方法や偽造の防ぎ方も解説

会社の経費を使って商品やサービスを購入する場合、発行してもらった領収書を使って経費申請をおこないます。この際、領収書の発行を忘れてしまったり、領収書の内容が誤っていた場合、どのような対応を取れば良いのでしょうか。今回は、領収書の偽造・改ざんとその罰則について紹介していきます。

軽減税率の対象となる領収書には消費税ごとの記載が必要

領収書に記載する金額は、区分記載請求書等保存方式に則って「税込」で問題ないとされています。ただし、軽減税率の対象品目が含まれている場合は、「8%対象(軽減税率)」「10%対象(標準税率)」を分けて記載することが必要です。対象品目には注釈を付けて区分し、税込金額を記載しましょう。

区分記載請求書等保存方式は2023年9月いっぱいで終了し、10月からは「適格請求書等保存方式(インボイス制度)」が導入されたため、消費税の内訳の記載も必要となります。

今のうちに軽減税率対象品目の処理方法に慣れ、スムーズに新方式に移行できるようにしましょう。

【企業担当者向け】インボイス制度対応ルールBOOK

2023(令和5)年10月からインボイス制度が開始されるにあたって、企業が対応すべきことは多くあります。この資料では、企業の担当者向けに、インボイス制度の概要と対応すべき内容をわかりやすく解説します。

2023(令和5)年10月からインボイス制度が開始されるにあたって、企業が対応すべきことは多くあります。この資料では、企業の担当者向けに、インボイス制度の概要と対応すべき内容をわかりやすく解説します。

企業のみなさまへ

あなたもDXログにサービスを掲載しませんか?

あなたもDXログに

サービスを掲載しませんか?